資金繰りがうまくいかないのはなぜ?資金繰りの改善・資金調達はビジネスローンが便利

「毎月経費の支払いに追われている・・・」

「売上が入るまでの生産費が確保できなくて困った・・・」

資金繰りが悪化すると、たとえ大きな受注があったとしても手元にお金が残らず、黒字倒産となってしまう可能性があります。

それでは資金繰りはどのようにするとうまくいくのでしょうか。

資金繰りを改善するためのステップは、以下のとおり。

- 資金繰りがうまくいかない原因を追求する

- 資金繰り表の作成

- 資金繰り改善するための対策

この記事を読むと、以下の未来を実現できるかもしれません。

- 慢性的な資金繰り難から抜け出せる

- 力を入れるべき事業がわかり、安定生産を継続できる

- 資金繰りについて悩む時間が無くなり、事業に集中できる

融資を受けたいけど審査が不安という方は、最短即日で融資が受けられるビジネスローン【AGビジネスサポート】がおすすめです。

| 実質年率 | 最高限度額 | 審査時間 | 融資までの目安 | 保証人 | 担保 |

|---|---|---|---|---|---|

| 3.1%~18.0%※1 ※貸付条件はこちら |

50万円~1,000万円※1 | 最短即日※3 | 最短即日※3 | 担保:不要 保証人:原則不要※2 | 担保:不要 保証人:原則不要※2 |

※1 ビジネスローンでご契約の場合。カードローンの場合は金利:5.0%~18.0%、限度額:1万円~1,000万円(新規取引時は上限500万円)

※2 法人の場合は代表者様に原則連帯保証をお願いします。※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

※3 仮審査結果のお伝えになります。

※3 お申し込みの混雑状況により、日数がかかる場合があります。余裕をもってお申込みください。

はじめに資金繰りとは何かを具体的に紹介します。

資金繰りとは

資金繰りとは、経営に必要なお金の流れを管理することです。

資金繰りが悪くなると手元にすぐに使える現金がなくなり、最悪倒産してしまう可能性もあります。

なお資金として考えられるのは、支払いに利用できる資産です。

具体的には以下のとおり。

- 現金

- 当座預金

- 普通預金

- 通知預金

すぐに現金化できない売掛金や設備などは、資金としてカウントできません。

キャッシュフローと資金繰りの違い

資金繰りと似た言葉に【キャッシュフロー】というものがあります。

キャッシュフローでは過去の収支から成果を確認することに対し、資金繰りは未来の資金を管理する方法です。

それでは資金繰りが悪化するのはなぜでしょうか。

次に資金繰りが悪化する原因を紹介します。

資金繰りが悪化するのはなぜ?

資金繰りが悪化する原因として考えられるのは以下の5点。

順番に紹介します。

営業活動の方針が誤っている

「売上を伸ばすことが目的となり、採算度外視の取引をしてしまった。」

上記の事態が続く場合、資金繰りが悪くなってしまいます。

原材料が高騰しているにもかかわらず、取引先から値上げを応諾してもらえない場合もありますよね。

売上と原価の損益分岐点を把握し、利益を圧迫しているようであれば、原材料や製作コストの削減が必要です。

また納品から売掛金回収までの期間が長い場合も資金繰りが悪くなります。

原材料や製作コストの支払いが苦しい場合は、請求書の支払いを最長60日後に後ろ倒しできる支払い.comが便利ですよ。

投資するべきものに経費を割けていない

投資するべきものに経費を割けていないと、資金繰りが悪化します。

新しいシステムや機材など、必要な設備に投資できているでしょうか。

設備投資は高額になる場合も多いため、採算が合うかどうか慎重な判断が必要です。

正しく設備投資をしたときの効果は、以下のとおり。

- 業務効率化

- 新商品の開発による売上アップ

とはいえ判断基準がないと、投資が必要かどうか悩みますよね。

設備投資をするときに判断の基準となる計算式は、以下のとおり。

- 投資利益率法

- 回収期間法

- 正味現在価値法

それぞれの計算方法と、判断基準を以下にまとめました。

| 計算方法 | 計算式 | 概要 | 判断基準 |

|---|---|---|---|

| 投資利益率法 | (年々の税引後増分利益/総投資額)×100 | 設備投資によって得られる平均利益と、投資額との比率から投資計画案を評価する方法 | 高いほど優れている |

| 回収期間法 | 原投資額/年々のキャッシュフロ | はじめの投資額を回収するまでの期間を算出する方法 | 回収期間が短いほど優れている |

| 正味現在価値法 | キャッシュフローの現在価値合計-原投資額 | 資本コストから回収額の現在価値を決める方法 | 現在価値が、投資額より大きいかどうか |

参照:財務省 | プロジェクト等の経済性計算についての論点の整理 5ページ(2-2経済性計算)

上記の計算方法を利用すると、資金繰りを考慮した設備投資ができますよ。

赤字状態が続いている

経費が売上を上回る赤字状態が続くと、資金繰りが悪くなります。

設備投資などによる一時的な赤字ならともかく、赤字が続くと手元に資金が無くなってしまいます。

赤字決算が続く場合、銀行からの融資が受けられず、最悪倒産してしまうのです。

銀行から融資を受けられない

銀行から融資が受けられない場合も資金繰りが悪化します。

取引先の入金遅れや、経費の支払い、設備投資などで一時的に資金繰りが悪くなる場合もありますよね。

銀行から融資を受けられると、一時的に資金繰りを改善できます。

しかし融資を受けられず悩んでいる経営者の方もいるのではないでしょうか。

銀行から融資を受けられない場合は、最短即日融資が受けられる”AGビジネスサポート”がおすすめです。

AGビジネスサポートについてはビジネスローンの見出しで詳しく紹介します。

| 実質年率 | 最高限度額 | 審査時間 | 融資までの目安 | 保証人 | 担保 |

|---|---|---|---|---|---|

| 3.1%~18.0%※1 ※貸付条件はこちら |

50万円~1,000万円※1 | 最短即日※3 | 最短即日※3 | 担保:不要 保証人:原則不要※2 | 担保:不要 保証人:原則不要※2 |

※1 ビジネスローンでご契約の場合。カードローンの場合は金利:5.0%~18.0%、限度額:1万円~1,000万円(新規取引時は上限500万円)

※2 法人の場合は代表者様に原則連帯保証をお願いします。※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

※3 仮審査結果のお伝えになります。

※3 お申し込みの混雑状況により、日数がかかる場合があります。余裕をもってお申込みください。

売上が大きく伸びた

意外に見落としてしまうのが、売上が大きく伸びた場合です。

売上が伸びた分、在庫数を確保する必要がでてきます。

よって材料費分の資金が手元から無くなり、資金繰りが悪くなってしまうのです。

現状の資金繰りを把握し、徐々に売上を上げていく計画が大切です。

次に資金繰りの計画に欠かせない、資金繰り表の作成方法を紹介します。

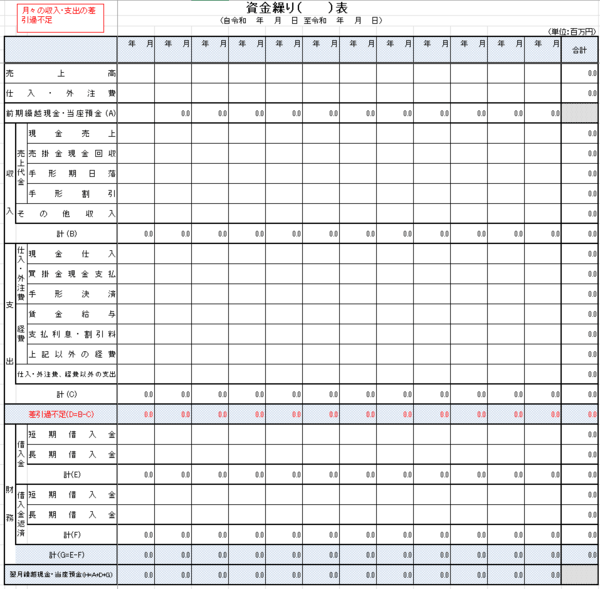

資金繰り表作成の仕方

資金繰り表作成に必要な数字は以下のとおり。

- 前月繰越金

- 営業収支

- 財務収支

- 経常外収支

日本金融政策公庫のホームページでExcelシートをダウンロードし、実際に資金繰り表を作成してみてください。

資金繰り表のダウンロードが完了したら、以下の手順で資金繰り表に記入していきます。

- 前月の売上高と仕入・外注費を入力し、上記【A】の値を算出する。

- 今月の営業・経常外の収入を項目ごとに【収入】欄に入力する。

- 仕入れ金額・外注費などの支出を、項目ごとに【支出】欄に入力する。

- 借入・返済金を【財務】欄に入力する。

上記の流れで項目ごとの金額を把握すると、資金繰りが悪くなる原因が見えてくるのです。

資金繰りが悪くなる原因の把握が完了したら、改善に向けてできることを具体的に考えられます。

次に資金繰りを改善するためにできることを紹介します。

資金繰りを改善するためにできること

資金繰りを改善するためにできることは、以下のとおり。

- 事業を改善

- 営業活動の改善

- 不良在庫の見直し

- 支払いサイクルの変更

順番に紹介します。

事業を改善

事業の改善としてできる取り組みは、以下のとおり。

- 業務フローを見直し、生産性を上げる

- 外注費を減らして内製化する

- 売掛金と買掛金のバランスを見なおす

売上を上げるのは大切ですが、最も改善しやすいのは生産段階のコストカットです。

たとえば10,000個作るのに1時間かかる製品の業務フローを改善し、55分で作れるようになったとします。

1日の工場稼働時間が12時間の場合、通常【10,000個×12時間=120,000個】のところ【10,000個×(12時間+1時間※)=130,000個】作れます。

つまり1日あたり10,000個多く生産できるのです。

※1時間あたり5分カット×12時間分

業務フローを改善すれば、生産数のアップだけでなく人件費の削減にもつながります。

生産性が上がれば、納期が間に合わず外注していた範囲は内製化できるのです。

営業活動の改善

主要な取引先を中心に、資金繰り表を作成してみましょう。

資金繰り表を作成するとお金の流れが一目でわかるため、改善点がみつかります。

たとえば売掛金の回収が遅く、資金繰りを悪くしている場合もあるのです。

入金を早めてもらえるよう交渉すれば、資金繰りを安定させられるでしょう。

不良在庫の見直し

在庫数を抱えてしまうと、以下のデメリットがあります。

- 管理するための人件費がかかる

- 管理場所が必要になる

不良在庫の管理は時間もお金もかかるため、なるべく減らしましょう。

不良在庫をカットするためには、生産数の見極めが大切です。

支払いサイクルの見直し

「売上はあるのに、売掛金の回収が来月で今月の経費が支払えない・・・」

上記のように売掛金と経費の時期がずれ、一時的に資金繰りが悪くなる場合は以下の対策をしてください。

- 取引先に依頼し、売掛金の回収サイクルを早めてもらう

- 原材料費など経費の請求日を交渉する

上記を調整すると、収支のバランスが改善されます。

とはいえ売掛金の都合で、経費の支払いをどうしても後ろ倒しにしたい場合も出てきますよね。

請求日に経費が支払えない場合は、最長60日間支払いを後ろ倒しできる支払い.comがおすすめです!

支払い.comについては【支払い.comは最大60日間支払いの引き延ばしが可能!】の見出しで詳しく紹介しているので、ご覧ください。

実質年率

最高限度額

審査時間

融資までの目安

保証人

担保

一律4%

使用するクレジットカードの上限

最短即日

最短翌日振込に対応

不要

不要

次に設備投資などでどうしても資金が足りなくなったときのために、資金調達の方法を紹介します。

資金繰り改善のための資金調達方法

資金繰り改善のためにできる資金調達法は以下のとおり。

それでは順番に紹介します。

ビジネスローン

ビジネスローンはすぐに融資を受けたい方におすすめの資金調達方法です。

なぜならビジネスローンには以下の特徴があるため。

- 来店不要で申し込みができる

- 審査が最短即日で完了

ビジネスローンは「銀行の審査に落ちてしまった・・・」という場合でも、融資を受けられる場合があるのです。

ビジネスローンはAGビジネスサポートがおすすめ。

※1 ビジネスローンでご契約の場合。カードローンの場合は金利:5.0%~18.0%、限度額:1万円~1,000万円(新規取引時は上限500万円)

実質年率

最高限度額

審査時間

融資までの目安

保証人

担保

3.1%~18.0%※1

※貸付条件はこちら50万円~1,000万円※1

最短即日※3

最短即日※3

担保:不要 保証人:原則不要※2

担保:不要 保証人:原則不要※2

※2 法人の場合は代表者様に原則連帯保証をお願いします。※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

※3 仮審査結果のお伝えになります。

※3 お申し込みの混雑状況により、日数がかかる場合があります。余裕をもってお申込みください。

ビジネスローンであるAGビジネスサポートは、公式サイトで【赤字決算でも融資可能】と明言しています。

引用:AGビジネスサポート | お取引中のお客様へ

AGビジネスサポートで借りたお金は、事業に関する用途であれば使い道は自由です。

AGビジネスサポートは総量規制の例外で最大1,000万円借りられるため、家賃や税金・設備投資など、ビジネスの幅広い範囲で利用ができます。

AGビジネスサポートは最短即日で借入ができて、つなぎ資金として役に立ってくれますよ。

銀行からの融資

融資を受けたいとき、はじめに銀行へ融資相談をするといいでしょう。

銀行の融資は、今後の売上見込みから返済サイクルの提案を受けられるため、安心して利用できます。

ただし銀行からの融資は、以下のデメリットがあるのです。

- 審査に1週間以上かかる

- 赤字決算の場合融資を受けられない可能性が高い

「1日でも早く融資を受けないと、資金が持たない・・・」という場合は、最短即日融資が受けられるAGビジネスサポートに申し込みましょう。

当座貸越契約

当座貸越契約とは借入限度額の設定をして、借入限度額の上限の範囲内で借入・返済ができる融資のことです。

当座貸越契約のメリットは、融資を受けるときの手間がない点です。

毎回新規契約として借入する必要がないため、スムーズに融資が受けられます。

いっぽう当座貸越契約のデメリットは、審査が厳しい点です。

以下に該当する方は、審査に通らない可能性があります。

- 赤字決算

- 業歴が1〜3年程度と浅い

審査に自信のない方は、赤字決算でも申し込みできるAGビジネスサポートがおすすめです。

ファクタリング

ファクタリングとは事業者保有の売掛債権等を、期日前にファクタリング業者へ売却して資金を得るサービスです。

ファクタリングは売掛金回収までに、資金が必要になったとき活用できます。

ファクタリングのメリットは、自社の業績が悪くても資金が調達できる点です。

なぜなら融資と違って、売掛先企業の業績がみられるため。

いっぽうファクタリングのデメリットは、売掛先企業の業績によっては利用できない点です。

契約方法によってはファクタリングが取引先に知られてしまう可能性もあるため、慎重な選定が大切です。

ファクタリングサービスを提供している主な会社は以下のとおり。

- ビートレーディング

- QuQuMo

支払い.comは最大60日間支払いの引き延ばしが可能!

引用:支払い.com | トップ

支払い.comは手持ちのクレジットカードで、請求書などの支払いを最大60日間引き延ばせるサービスです。

一律4%の手数料で支払いを後ろ倒しにできるため

「融資を受けるのは抵抗があるけど、今月の支払いが厳しそう・・・」

という方にピッタリのサービスといえます。

支払い.comのおすすめポイントは以下のとおり。

- 書類・審査不要

- 最短1営業日で振込可能

- 取引先にバレない

書類・審査不要

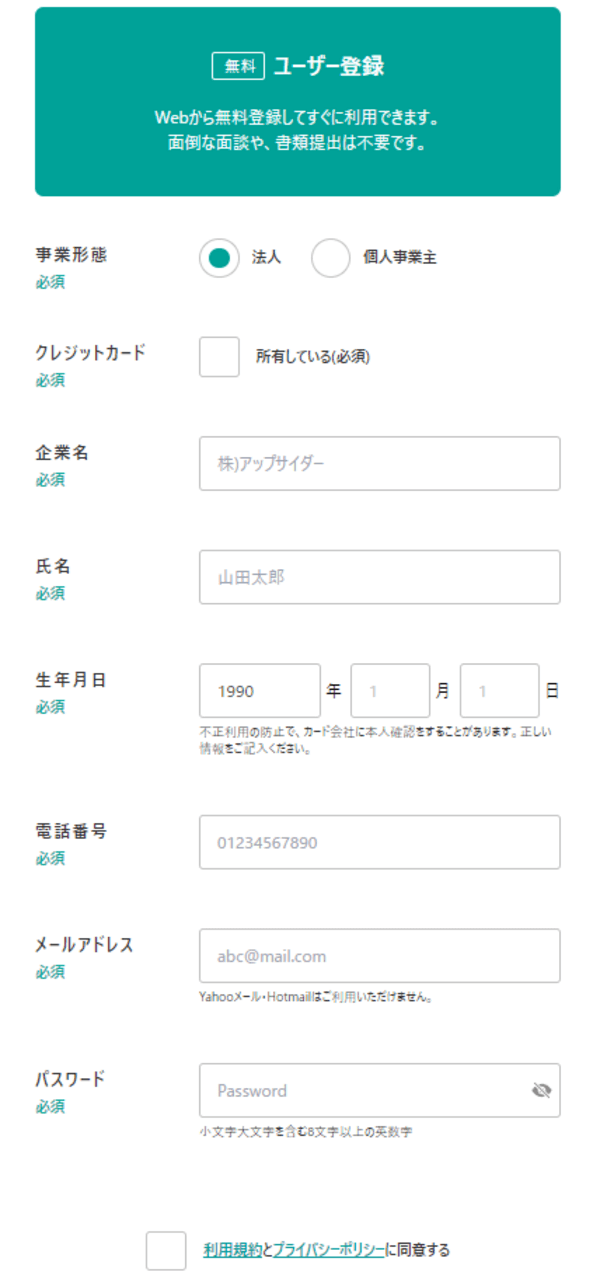

支払い.comは書類・審査なしで利用できます。

融資を受ける場合は、通常身分証明書や決算書などが必要です。

いっぽう支払い.comは以下の情報を入力すると、審査なしで登録ができます。

引用:支払い.com | 実際の登録画面

特別な審査はなく、クレジットカードを持っている経営者の方なら誰でも利用できます。

資金繰りが悪い状態で「審査に通るかな・・・」と不安になる時間が無いので、仕事に全力を注げるのです。

仕事の効率が上がれば、資金繰り改善にもつながるのではないでしょうか。

最短1営業日で振込可能

支払い.comは振込申請完了後、最短1営業日で振込が完了します。

突然の資金不足で支払いが厳しくなった場合でも、すぐ振込手続きができるのです。

もしものときに備えて、支払い.comに登録してみてはいかがでしょうか。

取引先にバレない

支払い.comは振込者名を自由に設定できるため、取引先にバレずに振込が完了します。

支払い.comからの振込だと取引先にバレると、「経営がうまくいっていないのかな?」と思われ、今後の取引に影響が出る場合もありますよね。

取引先とのビジネスを円滑に進めていくためにも、支払い.comを活用できるのです。

支払い.comについて詳しく知りたい方は、以下のバナーから詳細を確認してみてください。

| 実質年率 | 最高限度額 | 審査時間 | 融資までの目安 | 保証人 | 担保 |

|---|---|---|---|---|---|

| 一律4% | 使用するクレジットカードの上限 | 最短即日 | 最短翌日振込に対応 | 不要 | 不要 |

まとめ

資金繰りがうまくいかない主な原因は、以下のとおり。

- 営業活動の方針が誤っている

- 投資するべきものに経費を割けていない

- 赤字状態が続いている

- 銀行から融資を受けられない

- 売上が大きくのびた

資金繰りを改善する方法としては、事業の改善や営業活動の改善が必要です。

銀行から融資が受けられなかった場合は、赤字決算でも融資可能なAGビジネスサポートを利用してみてはいかがでしょうか。