起業資金の集め方

自営業のように個人事業を開業するにしろ、株式会社など会社設立するにしろ、独立するとなると、多かれ少なかれ資金が必要になります。

特に事業をするに当たり、店舗が必要な場合は初期費用として、かなりの資金がいるでしょう。

フランチャイズ起業の場合でも加盟金など諸々の費用が掛かります。

その点、自宅をオフィスにするSOHOスタイルやネットショップのようなインターネットを使ったビジネスにおいては、初期費用はかなり少なくて済みます。

中にはパソコン一台でOKというような極端な起業方法も存在しています。

それでも、事業を始めて利益を上げるようになるまでにはそれなりの期間がかかることもあり、それまでのランニングコストを用意しておかないといけません。

利益を上げられるようになる前に資金がショートしてしまえば、廃業せざるを得なくなります。

ですから、起業するに当たっては十分な資金を用意しておくべきです。

資金調達方法のいろいろ

事業のスタートアップには一定の自己資金が必要です。すべてを自己資金でまかなえれば良いですが、なかなかそうは行かないでしょう。

その場合、家族や親せき、友人などから借りるという方法もあります。

それが難しいとなると、どこかから融資をしてもらうことになります。

ただ事業実績が無い場合、資金調達先は限られてしまいます。次に代表的な資金調達先について説明します。

日本政策金融公庫の融資

起業資金調達の代表的な機関がこの日本政策金融公庫です。

日本政策金融公庫は前身である国民生活金融公庫(国金)など、いくつかの機関の事業を引き継いで設立された政府系金融機関です。

積極的に起業のための創業融資を行っているのが特徴です。

いくつかの制度がありますが、例えば、新創業融資制度の場合、無担保・無保証人で借り入れることができます。

公庫融資は金利も比較的安いため、起業するための事業資金が必要な場合、第一の候補となるでしょう。

銀行などの金融機関の融資

ビジネス資金の融資を受ける際、最初に思いつくのが銀行や信用金庫・信用組合といった金融機関です。

ただ、こうした金融機関はある程度、ビジネスが軌道に乗ってから利用するものと考えたほうが良いと思います。

これから事業を始めるという場合、融資を得るのはかなり難しいです。

ビジネスが始まっていない段階では収入や利益率も不明なため、資金を貸しつけることは民間金融機関にとってはかなりリスクがあるからです。

※銀行のプロパー融資とは

しかし、そのリスクを肩代わりしてくれる機関があれば、銀行なども貸し出して良いと考えるでしょう。

それが次に述べる制度融資です。

制度融資について

制度融資というのは県や市町村などの自治体が行っているもので、自治体が起業家への融資をあっせんするというスタイルです。

自治体ごとに、それぞれ独自の特色があったりします。

信用保証協会が保証人となることにより、金融機関にとって一番の問題である貸し倒れリスクを回避することができます。

借り入れる側は信用保証協会に信用保証料(保証金)を支払う必要があります。

この制度融資は行政が保証料の一部を援助してくれたり、金利の一部を負担してくれるなどの制度が設けられているケースがあります。

そうした制度を上手く活用することで、日本政策金融公庫よりもさらに安い金利負担で融資を受けられるため、起業家やスタートアップ企業にとって非常に役立つ制度となってます。

ただデメリットしては、日本政策金融公庫が1カ月程度の審査であるのに対して、制度融資は融資までに2カ月ほど時間がかかる点があげられます。

資金を早く確保したいという人には向かないかもしれません。

また、自己資金を半分ほど求められることが多いため、自己資金が少ない人はこの制度は使えません。

自営者が連帯保証人となることをも求められることが多いのもデメリットと言えるでしょう。

創業補助金

創業する人に支給される補助金として経済産業省が管轄しているのが創業促進補助金。

一般的に創業補助金と呼ばれています。

この補助金というものは、一定の条件に合う創業者に支給されますが、融資ではないので返済しなくても良いのがメリットです。

簡単に言うと、起業資金がもらえる制度であるということです。

国から資金がもらえるというのは、ありがたい話ですが、申請したら利用者全員が必ずもらえるというものではなく、審査の結果、選ばれた人だけがもらえます。

審査に受かる確率は3割程度とされています。

再就職手当について

雇用保険に加入していた人が仕事をやめて退職した場合、一定の条件に合えば失業給付金などの雇用保険が支払われます。

そうした雇用保険関係の給付金の中に再就職手当と呼ばれるものがあります。

これは新たに会社員として再就職が決まった人などに支払われるものですが、企業に雇われるのではなく、自分が事業者となる場合に支払われるケースもあります。

それ以外にハローワーク関連では創業支援助成金などいくつかの助成金制度があります。

ハローワークは求職者だけでなく、事業主に対する助成金の支給も行っています。

一度調べてみて、もし該当するものがあれば、申請してみると良いでしょう。

ベンチャーキャピタルの利用

ベンチャーキャピタルから資金を融資してもらうという方法もあります。

ベンチャーキャピタルは有望な事業に投資を行う投資家だと考えると良いでしょう。

しかし、融資をしてもらうのはかなりハードルが高いのが実際のところであり、将来的に上場を目指すような有望なベンチャー企業でないと投資は見込めません。

個人事業や並の中小企業の場合は困難だと考えられます。

しかし、オリジナル性のある有望な事業を始める場合であれば、ひょっとすると利用できるかもしれません。

個人で借り入れる

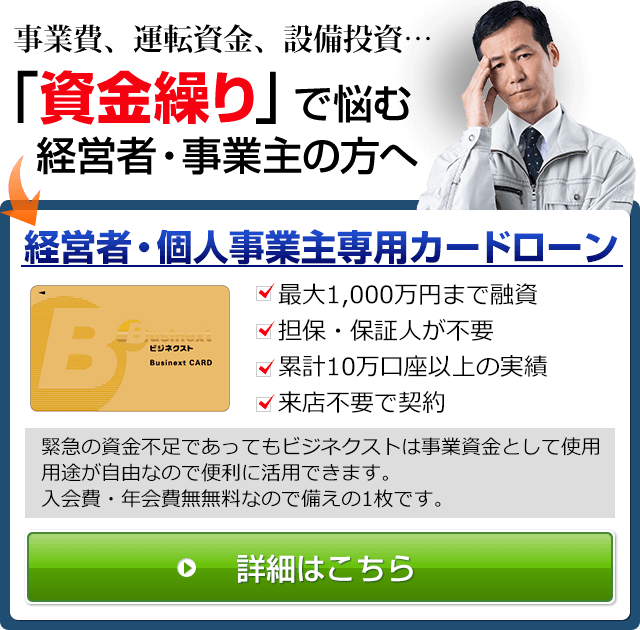

起業する際の事業資金として借り入れできない場合、個人のカードローンなどでお金を借りるという手もあります。

しかし、こうした借り入れは金利も高く、収入が安定しなければ返せなくなる可能性も高く、起業資金としてこうした方法でお金を工面するのはやめたほうが良いでしょう。

事業性目的に活用できるビジネスローンも業歴のない開業資金としては利用できないのが現状です。

個人で借入する場合には出資者として個人投資家に相談してみるのもありです。

以上、いくつかの資金調達先について述べてきました。

これから起業する場合、事業実績がないので、融資する側は大きなリスクを背負うことになります。

ですから、どのような事業になるのかをきちんと示すことが融資を求める事業予定者の姿勢として重要となります。

そのためには、しっかりとした事業計画書を作り、ビジネスアイデア、魅力的な商品、ビジネスモデルを示すことが不可欠です。

起業資金の融資が受けられない場合

起業資金の調達方法について述べてきましたが、申請しても審査が受からない場合はどうしたら良いのでしょうか?

資金調達の方法は複数ありますから、それぞれ調べてみると良いと思います。

どれもダメであるなら、やはり自己資金を積み上げていくというのが王道です。

審査で落とされた融資先でも自己資金を一定以上用意することで審査を有利に進められる可能性もあります。

それに自己資金が多いということは、事業に対するやる気を見せるという面でも有効です。

ですから、起業すると決めたら、まずは自己資金の充実は真っ先に考えるべきでしょう。

自己資金は事業開始後の収入が安定しない間の生活費としても必須なのです。

さて、初めて起業する人はわからないことが多いと思います。

その場合、費用は掛かりますが税理士や行政書士などの士業系の専門家や起業コンサルタントなどに相談してみるのも一つの方法です。

ただこうした士業やコンサルタントは玉石混交。

それを見極めないと、費用だけがかかり成果が上がらないということもあるので注意しましょう。

それよりも自ら起業したことのある先輩経営者のほうが経験者として的確なアドバイスをもらえることがあるので相談してみてはいかがでしょうか。