資金繰り表を活用して事業資金の収支管理を効率化

企業の社長、経営者にとって会社経営に必要な運転資金を確保をすることは重大な仕事です。

お金の流れを経理部など実務担当者に任せていることも少なくはありませんが、これでは万全な資金管理は万全とは言えません。

特に自己資本が不足しがちな、中小企業や零細企業では、銀行融資に頼る場面が多くあります。

もちろん、銀行も融資先を「格付け」(→格付けについて)しているので、必ず融資を受けられるとは限りません。

もし、経営支援の後ろ盾がなくなると資金状況が悪化した場合に倒産などの可能性もありえます。

そうならないように日頃からシッカリと資金管理・資金調達をしておく必要があります。

会社の資金が足りなくなる要因

・余分な設備投資

・返済能力を超える借入

・売掛金の回収

・買掛金の支払い

・不動産などの固定資産

・必要以上の経費(広告宣伝費など)

ここで重要なのが、将来的な資金の収入・支出の流れ(キャッシュフロー)を管理する資金繰りになってきます。

資金繰り表によって、短期的・長期的な資金の動きを把握しておくことが経営者にとって大切なことです。

設立間もない会社や成長過程の自己資本の少ない会社にとって、急な資金不足は大ダメージです。

資金繰り表を活用して、資金が足りないと考えられる場合、事前に資金確保を進めておかなければなりません。

貸借対照表では決算日時点での借入金残高はわかりますが、資金調達の借入・返済に関しては分かりません。

損益計算書も一定期間の利益把握はできますが、資金の動きまでは読み取れません。

つまり、会計上の利益は全て資金になるわけではないので、利益がでなくても資金の増加する場合があるものです。

資金繰り表を活用して資金管理

資金繰り表とは月単位で資金収支の流れを記載するものなので、資金繰りの管理も効率的に行うことができるものです。

主に資金繰り表は以下の2つに分けることができます。

資金繰り予定表

数ヶ月先の資金の動きを見積もることで先々の資金繰りに対応するためのもの

資金繰り実績表

会社経営の資金動きの実績を表すもの

特に資金繰り実績表を作成しておけば、過去の資金繰りの実態も確認できるので、業績改善や振り返り反省などに活用することができます。

もちろん、資金繰り予定表も重要です。

会社経営において将来を見越した資金の収入・支出を計画的に調整することができます。

月単位で作成するため、会社経営での資金管理がしやすく、金融機関からの資金調達にも有効な書類となります。

資金確保の方法

資金不足になることが見込まれた段階で何かしらの手法で資金調達をしなくてはなりません。

・売上げの増額

・コスト削減(固定費・変動費)

・過剰在庫の整理

・買掛金の支払い延長

・売掛金の回収を早める

・銀行からの融資

・法人向けカードローン

・取締役(経営陣)の役員報酬の削減

「勘定合って銭足らず」という言葉があるように、損益計算で利益が出ていても現金が足りずに「黒字倒産」ということもあります。

要は、帳面上では売上げがあるのに入金されていない、物は入っていないけど出金(振込)しているなどのタイミングの誤差が原因の一つです。

請求・支払いに関しては、得意先や取引先の都合もあるので難しいことかも知れません。

しかし、資金が回らなくなって企業経営まで首がしまっては本末転倒です。

また、季節変動の影響を受ける事業(建設業など)をしている会社は、閑散期に備えて資金計画を組んで対策しておかなければなりません。

外部からの資金調達の方法として、銀行、信用組合、金融公庫、商工ローンなどからの追加融資がおすすめですが、必要資金の融資まで時間がかかるデメリットがあります。

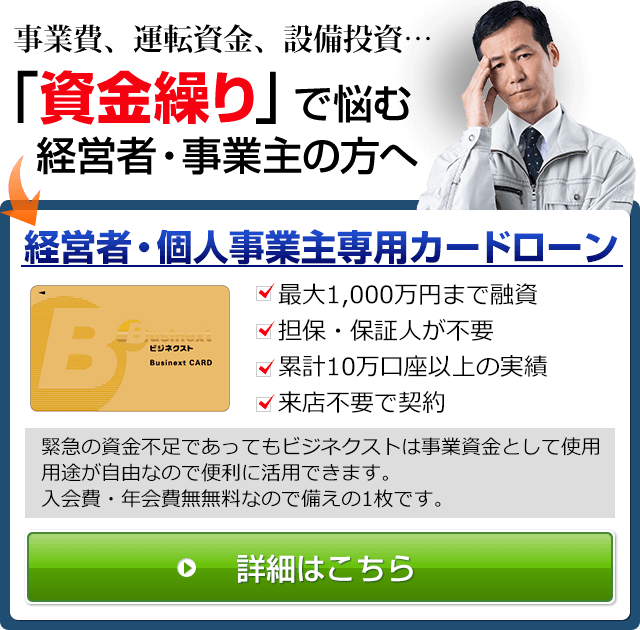

もし、急ぎであれば、法人向けカードローン・消費者金融からの融資がおすすめ。

最短即日で審査回答がもらえるものや、融資も数日で受けることが可能です。

入会費・年会費が無料の経営者向け・事業者向けカードローン「ビジネクスト」なら資金調達の備えとしても使うことができます。

今一度、経営計画を見直し、必要資金をいつでも調達できる環境を整え、企業の成長機会を逃さないようにすることが大切です。