個人事業主が経費計上できるもの

個人事業主は会社員のような給与所得者と違って源泉徴収はないので、自分で確定申告をする必要があります。

毎年頭を悩ませている個人事業主も多いと思いますが、特に経費に関しては個人消費と経費の区別をするのが難しいという点があります。

確定申告ではなるべく経費を計上して納税額を抑えたいというのは、個人事業主であれば誰でも考えることでしょう。

かといって個人消費まで経費計上してしまうと、申告自体が認められなくなってしまいます。

今回は個人事業主にとって経費とは何かという点を中心に解説します。

そもそも会社員と事業主の違い

近年ではサラリーマンなど組織に属する会社員ではなく、個人事業主やフリーランスとして働かれているワーカーが多くいらっしゃいます。

会社員と個人事業主の大きな違いは給与所得や職場環境であり、ほぼ毎日決まった企業のオフィスに出向いて毎月給与が支給される会社員に対して、個人事業者は事業内容によって職場も所得も大きく変わります。

インターネットに関する事業を展開する個人事業主であれば、自宅を含めた事務所など決まった場所で仕事をする必要もなく、最近ではカフェなどを自由に移動しながら働く「ノマドワーカー」という働き方も注目を浴びています。

ただ、インターネット関連に限らず、事業や働き方は別にしても会社員との違いは、自分が事業主として働かれているという点です。

個人事業主も年に一度、確定申告を行い、課税所得に対する所得税を納める義務が発生します。

通常、確定申告を行う際には、青色申告と白色申告のどちらかを選ぶことができますが、青色申告では10万円または65万円の控除が受けることができます。

課税所得は、売上(収入)から経費や控除額を差し引いたものであることから、少しでも経費計上や控除を受けることで支払う税金を節税することができます。

自分の生活が重なり合うような線引きの難しい個人事業ですから、「出費に関するものは全て経費で落とせる」と思いますよね。

しかし、経費として計上できるものはあくまで事業に関連する出費分だけとなります。

経費とは何か?

一言で経費と言ってもその種類は多く、そもそも経費とは何かということも曖昧な人が多いのではないでしょうか。まずは経費とは何かということをしっかりと覚えておきましょう。

経費の定義

経費を簡単に定義づけると事業を行うために必要なコストということになります。サラリーマンの場合は特殊な事情がない限りほとんど経費が認められていません。

そもそも申告を行うのは不動産を購入したなど特殊なケースだけなので、経費そのものを意識することすらないでしょう。

しかし自分で事業をしていると、売上を得るために必ず必要なものを購入したり、人を雇って給与を支払ったりといったお金がかかります。

こうした事業運営にかかったお金を経費として計上することで、税金の対象となる金額を減らすことができます。

結果として支払う税金も少なくなるので、経費をなるべく計上することが利益につながります。

基本的に使わないと経費にならない

商品の在庫や未使用の事務消耗品などは基本的には経費になりません。仕入商品については売上となって初めて仕入金額を経費計上できます。

事務消耗品も使用しているものだけが経費計上の対象となります。未使用や売上に結びついていないものは経費にならないというのが基本です。

その為在庫品は決算のときに棚卸しをして資産として計上します。

主な経費と申告時の控除対象

所得税の確定申告では経費や控除対象には税金がかかりません。どのようなものが経費や控除対象となるのかをしっかり覚えておきましょう。

青色申告と白色申告での違いや業態による違いもあるので、自分が対象となる経費や控除をよく調べて確定申告書を記載しましょう。

またこれらの経費を申告するためには領収書や各種証明書が必要です。普段から気をつけて保管するようにしましょう。

■主な経費(勘定科目名)

| 水道光熱費 | 電気・水道・ガス用金、灯油代などの料金。自宅権事務所の場合は按分して計上する(後述)。 |

|---|---|

| 旅費交通費 | 仕事で使った電車賃、バス代、タクシー代、宿泊代など |

| 通信費 | 電話・携帯料、はがき、切手代、プロバイダー料金など |

| 消耗品費 | オフィス用品などの消耗品や10万円未満または試用期間1年未満の什器備品 |

| 接待交際費 | 取引先に対する飲食代、お中元、お歳暮など |

| 広告宣伝費 | 新聞、雑誌、ラジオ、テレビなどの公告費用など |

| 会議費 | 会場費用、お茶、お菓子代など |

| 福利厚生費 | 従業員の慰安、医療にかかる費用や、事業主負担の健康保険、雇用保険料など |

■特別経費

| 給料賃金 | 従業員の給料・賞与などいわゆる人件費 |

|---|---|

| 地代家賃(賃借料) | 事業用の事務所・工場などの家賃、地代 |

| 利子割引料 | 事業用資金の借入に伴う利息 |

| 減価償却費 | 建物、機械などの償却費(経年減価する資産の価値を調整するため) |

■主な所得控除項目

| 専従者控除 | 青色申告では専従者給与。個人事業主だけに認められた控除で、配偶者への給与が控除の対象となる。 |

|---|---|

| 生命保険料控除 | 年間の生命保険料を一定の計算で算出した金額を控除。介護医療保険料、個人年金保険料も対象。 |

| 地震保険料控除 | 居住用の建物・家財を対象とした場合控除。事務所と併用の場合は自宅部分のみ。 |

| 社会保険料控除 | 国民年金保険料、介護保険料などが対象 |

かなり多くの科目があり、これらの中で業務に当てはまる項目を経費として扱うことができます。

しかし、法人であれば良いのですが、個人事業主に関しては、経費として扱うにはグレーな部分もどうしても存在してきます。

例えば、自宅を事務所として仕事をしている場合の家賃の扱いなどです。

外部に別に事務所を借りていれば線引きもしやすいのですが、自宅と事務所が一緒の場合、家賃だけでなく電気代や光熱費なども関わりがでてきます。

そもそもなぜ経費で落としたいのかというと、冒頭で述べたように節税対策に繋がるからです。

改めて簡単に説明すると、何かしらの事業から売上を得て、そこから経費を含めた差し引き額が課税対象額となります。

つまり、経費や控除額が増えるほど課税対象額が低くなり、支払う所得税の金額も少なくなるのです。

本来であれば税金を納めるのは義務なのですが、税金として支払うよりも出来るだけ経費として使っておけば、個人での支払い負担や手元に残る資産を増やすことができます。

例えば、個人事業主で自宅兼事務所の場合、テレビを経費で購入してしまえば、プライベートでも買う必要がなくなり、支払う税金も抑えることができるというダブル効果を得られるのです。

また、知人と会うために地方に出向いた旅費も事業絡みであれば取材費などの名目で経費として見なされることもあるのです。

あくまで事業に関する支出のみが経費として計上することができるのですが、個人事業主などの個人と事業の支出区別が難しいこともあり、税務署も目を光らせているのです。

先の経費でテレビを購入した例で言えば、税務署からすれば「事業目的以外にも生活を送る上でもプライベート用としてテレビは使っていますよね?」となるのです。

調査が入った場合でも、使用頻度や購入目的をシッカリと説明して認めてもらえるように備えなておかなくてはなりません。

事業に関係する費用と個人消費の区別

個人事業主は法人と違い自宅で事業を行っている場合があります。事務所や店舗が自宅とは違う場所にあるという場合は経費の区別がしやすいですが、SOHOやフリーランスといった場合、生活している場所で仕事をすることになります。

事務所でかかった水道光熱費はすべて経費に計上できますが、自宅を拠点としている場合の光熱費などはどうしたら良いでしょうか?

家事按分では経費に生活費も含まれる

自宅権事務所の場合、家賃や光熱費などは「家事関連費」と呼ばれていて、経費に計上することができます。

ただし、全額ではなく一定の根拠に基づいて按分(あんぶん)することになります。この按分の比率には規定はありません。

自分で比率を決めることになりますが、税務署に根拠を聞かれたときに応えられるように自分なりに一定の基準を設けておきましょう。

按分の根拠の例を示しておきますので、自分なりの基準を作る参考にしてください。

| 家賃 | 仕事で使用するスペースの床面積 |

|---|---|

| 電気料金 | 仕事で使う機器のコンセント数や使用時間 |

| 通信費 | 電話・インターネット等の使用時間 |

| 車両費 | ガソリン・車両減価償却費、日数、走行距離 |

上記のように基本的に共用部分に関しては自身で割合を決めることになりますが、税務調査などが入ったときにキチンと説明できるようにしておくことが必須です。

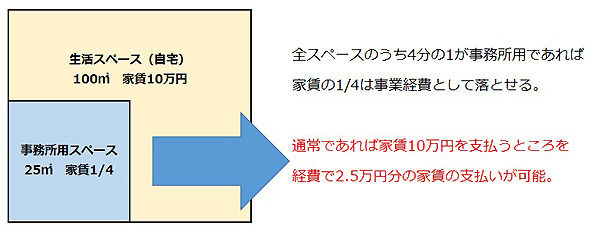

家賃で言えば、全体の家の広さに対してどれぐらいの広さ・面積を事業で使っているかで算出することができ、特定の一部屋が仕事部屋であれば、全体の広さから仕事部屋が占めている割合を算出しましょう。

もし20%程度が事業に関して使っている部屋なのであれば、仮10万円の家賃のうち2万円を経費で落とせることになります。

家計的にも2万円安くなりますし、事業としては2万円分を経費計上することで節税に繋がる可能性も出てきます。

あくまで黒字事業という前提にはなりますが、経費で落とせる割合が増えれば増えるほどメリットは大きくなるのです。

これは電気代や自動車でのガソリン代などにも同じことが言えます。

仕事をしている時間から月々の電気代から算出したり、使っているコンセントの数から計算するという方法もあります。

また、自家用車を事業の打ち合わせなどに使った場合も走った距離と燃費が分かればガソリン代もある程度把握することができます。

全て事業に絡んでくる出費に関しては堂々と経費として計上して問題ありません。

ただ、再三お伝えしますが、その按分した比率の根拠説明はできるようにしておきましょう。

家事按分の他にも経費計上は可能

自宅と事務所の利用割合を算出したものだけを経費計上をする訳ではありません。

個人事業主ではあらゆる面で経費の活用ができるのです。

例えば、外出ついでに喫茶店で休憩した時の飲食代、知人と食事に行ったが事業の相談をしたなども、領収書があれば会議費などで経費に計上できる可能性はあるのです。

また、青色申告では、家族を従業員として雇うことで「専従者給与」として経費計上することも可能です。

※給与受け取り者は配偶者控除や扶養親族にはなれません。

・文房具や事務用品などの備品

・電話代(携帯電話)

・パソコンなどのリース料

・書籍やセミナー

・服代や靴代

・打ち合わせの食事・飲料

・お土産代(お中元・お歳暮など)

どういったものに経費を使うのかは事業内容によっても異なってくるので一概には言えません。

スーツは私用でも着ることができるので難しいかも知れませんが、仕事用でしか着ないという場合(作業着など)は経費として計上できます。

また、漫画を描いている方などであれば、市場調査や参考資料として漫画の購入費も経費として認められる場合もあるでしょう。

出張などで遠方に出た場合は観光の日程を加えることもあるかも知れませんが、旅費と観光でプラスされた宿泊費用を分けることで経費と私用を按分できます。

余分に経費を計上するわけではないですが、事業目的の出費に関してはキチンと経費扱いすることで節税方法の一つとしても機能します。

未払いの分も経費に計上できる

基本的に経費計上できるのはその年に発生したものに限られます。そのため発生してから支払いまでにタイムラグが有るものは実際に支払っていなくても経費計上が可能です。

申告の対象となる12月分の経費では支払いが1月にずれ込むことがあるので、その分の経費計上を忘れないようにしましょう。

光熱費やクレジットカードでの支払い分などは忘れやすいので気をつけましょう。

事業用の借り入れ資金の利息も経費

事業用としてお金を借りた場合の利息も経費として計上できます。ただし生活資金の借り入れや夫婦間の借り入れに利息をつけても経費としては認められません。

事業用の資産には償却資産税がかかる

償却資産税というのは事業用の固定資産にかかる地方税で、具体的には仕事で使っているパソコンや工場の機械、応接セットと言ったものが対象で、土地・建物、車両などには課税されません。

しかし、中小企業や個人事業主には特例があり、以下の場合には課税の対象外となります。

■10万円未満の資産は一括で損金計上すれば非課税

■20万円未満の場合、一括償却資産として3年均等償却で損金計上すれば非課税

フリーランスやSOHOといった場合はそれほど高額な資産は取得しないケースが多いので、上記の例外規定に当てはまることが多いでしょう。

10万円以上20万円未満のパソコンなどは3年で均等償却することを忘れないようにしましょう。不必要な税金がかかってしまいます。

クレジットカード・リースを活用しよう

事業をしている場合、資産を持っているといろいろな面で税金の対象となってしまいます。また申告書の記入も減価償却など面倒な手間がかかります。

個人事業主の場合は個人消費と事業用の支出の区別をすることが、申告時の手間を減らすのに役立ちます。

そこでおすすめするのがリースやクレジットカードを活用するという方法です。

リース料は全て経費処理できる

資産を持つと必ず税金が発生するので、いっそ借りてしまおうという考えでできたのがリースです。クレジットで購入した場合、支払い完了後は自分のものになってしまいます。

しかしリースは賃貸借契約なので所有権は最後までリース会社にあり、資産税はかかりません。

リース会社が固定資産税を支払い、リース料金にその分が含まれる仕組みです。そのため20万円以上は税金がかかるといったことは一切気にしなくてすみます。

またリース料金は経費として計上できるので節税にもつながります。

リース期間は減価償却の期間を超えることができないので、資産によって期間が決められています。

また、リース期間が終了すると基本的にリース会社に物件を返却することになります。

ただし、リース終了後の再リースや中古品としての購入は認められています。リースできるものは基本的にどんなものでも可能です。

一般的には車両やコピー機などがよく利用されています。

法人カードと個人カードを使い分け

クレジットカードには個人カードの他に個人事業主向けのビジネスカードもあります。普段からこれらのカードを1枚ずつ持って、経費はビジネスカード、個人消費は個人カードという使い分けをしておくと、いちいち領収書を仕分けしなくても、カード利用明細を保管しておくだけで自然に仕分けすることができます。

クレジットカードの年会費や手数料も経費として計上できます。またビジネスカードでもポイントプログラムがあり、経費の節約にもつながります。

事業主が加盟する保険を経費計上

何でもかんでも経費として計上することで節税には繋がりますが、手元に残る所得額が減ることにもなるので、ローンの審査などが不利になることも考えておかなければなりません。

事業を守るのは経営者の立ち位置となる自分自身なのでどうせなら将来への備えとして経費を活用したいところ。

例えば、小規模企業共済に毎月積み立てしておけば、退職金として事業撤退後に受け取ることができます。

また、経営セーフティ共済などの取引先との連鎖倒産への備えも将来的には大きな事業の手助けとなるかもしれません。

まとめ

個人事業主の場合は税理士ではなく個人で申告書を作成しているケースが多いので、申告書や経費に関する知識は必要不可欠です。

最近では会計ソフトのように、簡単に仕分けできるものが増えているので、申告書の作成はずいぶん楽になっています。

しかし、作成は楽になっても実際に経費を判断するためにはやはり知識が必要です。特に経費にはいろいろな種類があって、適用するルールも覚える必要があります。

事業に関わる出費に関しては請求書や領収書は保管しておき、領収書が出ないようなものは出金伝票を発行してシッカリ履歴を残しておくようにしましょう。

今回の情報を参考にもう一度経費について見直してみてはいかがでしょうか。